摘要:跌破荣枯线的中国PMI指数,诱发国际大宗商品价格下跌,并造成市场对年内中国经济济能否保住7%的广泛怀疑。虽然第三季度GDP会跌破7%,但第四季度应该会再度反弹到7%之上,全年能够保住7%。但存在的问题依然值得高度关注:财政资金日益紧张,令财政投资的可持续性存在问题;财政投资本质上是为了“买时间”以换取经济内生动力的增强,但到目前却是企业景气每况愈下。

究其原因,是目前对造成中国经济低迷的根本原因认识不清,并非政策部门所高度重视的“融资贵”,而是实际有效汇率高估所造成的“产业空心化”,由此造成第二产业中的企业不分大小、普遍生存困难。

我们建议继续推进人民币汇率市场化改革,修正人民币汇率高估。否则,在资本开放政策持续推出的背景下,按照目前模式长时间维稳汇率,将让中国承受““亚洲金融危机”重演的巨大风险。

1、悲观之源

PMI破荣枯线,国际大宗商品价格重挫。9月23日公布的财新PMI预览值47.0,这已是自2014年12月首次跌破50荣枯线以来的第九个低于50的月份,其间仅只有2015年2月一个月曾短暂反弹到了50之上。而一贯具有强烈抗跌特点的官方PMI,也在8月份跌破了荣枯线50(参见图表1),由此导致市场情绪异常悲观。受其影响,各个品种的国际大宗商品价格也都一跌再跌(参见图表2)。市场上关于国际矿业巨头嘉能可陷入危机的传闻,也开始出现。

资料图

上述情形直接让人怀疑年内中国经济是否最终能够保住7%?

2、转折前夜

面对上述悲观预期,我们的分析显示:中国经济的下滑态势已被止住,虽然第三季度会跌破7%,但第四季度可望占上7%,预计全年能够实现7%的预期目标。

首先,消费已基本企稳。根据图表3提供的数据,无论是从名义增速还是从实际增速来看,社会消费品零售总额均在下滑到今年4月份之后出现企稳,此后稳步回升。其中,8月份当月社会消费品零售增速反弹到了10.8%,达到了年内最高水平,由此也带动累计同比增速出现回升。当月实际增速也连续两个月稳定在了10.4%的水平上。

资料图

其次,投资企稳的先行指标已经出现。根据图表4提供的资料,8月份固定资产投资累计同比增速10.9%,较上月的11.2%继续下滑0.3个百分点。但我们注意到,固定资产投资的资金来源累计同比增速已在5月份触底之后开始回升,8月份为6.8%,较5月份6.0%回升了0.8个百分点。其中,特别是国家预算内资金累计同比回升速度更快,已从4月份的7.2%回升到了8月份的21.1%。

资料图

我们此前的研究认为,造成目前投资启而不动的关键,不仅仅是资金紧张,更为重要的是缺少“资本金”,建议根据项目类型下调甚至完全取消项目资本金要求。我们的建议在此后被国务院接纳了:8月5日有消息称,国家开发银行和农业发展银行将在未来三年里发行1.2万金融债,用作“项目资本金”;9月1日国务院常务会议进一步明确下调投资重点领域的项目资本金,特别是对“城市地下综合管廊和急需的停车场项目,以及经国务院批准、情况特殊的国家重大项目资本金比例可比规定的再适当降低。”

一方面是固定资产投资资金来源累计同比增速的回升,特别是财政预算内资金增速的快速回升,意味着项目资本金的到位速度在加快;另一方面是项目资本金比例的显著下调,意味着相同财政资金投入可撬动更大规模的项目。二者共同昭示,未来固定资产投资即将企稳回升。

资料图

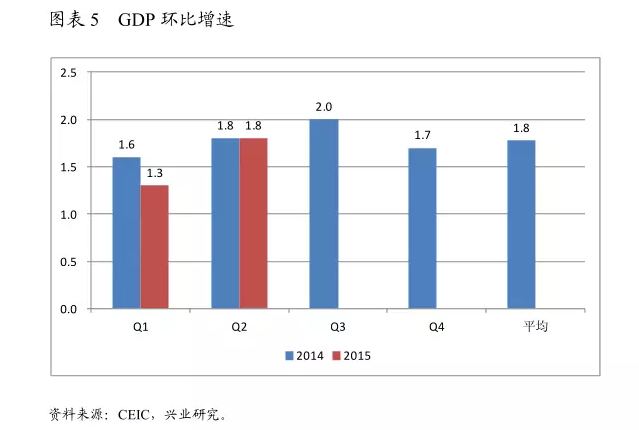

第三,基数变化有助于全年保7%。7%的预期目标是一个同比值,其一方面受当季环比增速的影响,另外一方面也受去年同期基数的影响。图表5提供的资料显示,从环比来看,第二季度1.8%的增速是2014年以来的较高增速。从经验规律来看,一般上季度环比读数高、下一季度环比读数就会略低一些。照此推断,第三季度GDP环比增速应该会低于1.8%,但第四季度则会出现反弹。从基数来看,给定环比,同比与去年同期基数(去年环比)高低有关,而去年第三季度环比增速2.0%,处于较高水平。综合环比和基数:第三季度GDP同比跌破7.0%将是大概率事件;但与此同时,第四季度站上7.0%也会是大概率事件。

3、“稳”的问题与政策建议

虽然年内GDP增速可以守住7.0%,但仍然需要思考的两个问题是:第一,7%还是企业景气的合适测量指标吗?第二,这种稳住具有可持续性吗?

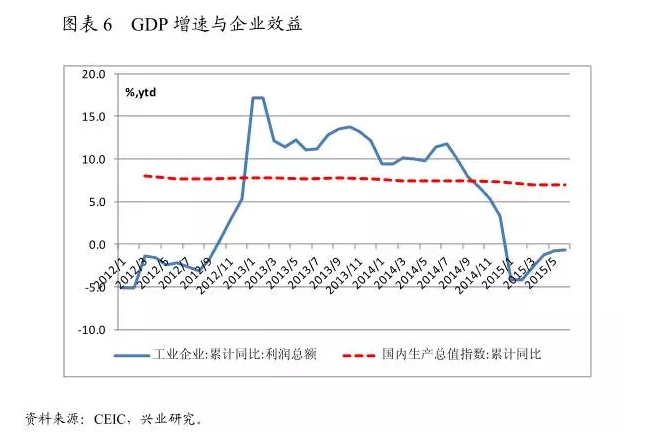

对于第一个问题,图表6提供的资料显示,虽然自2013年以来,我国GDP波动总体较小,近乎是平的;但与此同时,工业企业利润增速在基数本身并不高的情况下,却自2014年第四季度之后却出现了大幅下滑。李克强总理说:保7.0%主要是为保就业。但是,如果在GDP维持住了7.0%的情况下,工业企业利润却大幅下滑,持续下去,必然就业最终也是无法稳住的。

资料图

对于第二个问题,正如我们前文所分析的,我们相信全年可以保住7.0%,主要其实是两点:一是GDP的低基数(特别是第四季度),二是政府投资的逐步发力。对于前者所助推的读数达标,仅仅是数字安慰,而与经济基本面的改善关系不大;对于后者,政府投资则需要关注政府投资的可持续性和经济内生动力的增强。

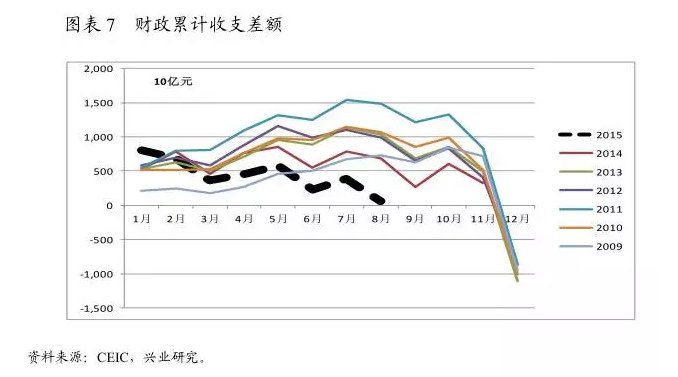

从可持续性来看,由于企业困难、财政收入增速不断放缓,政府可支配的财政资源越来越紧张。图表7提供的月度财政收支差额数据显示,自3月份以来,今年的财政收支差额已是最近七年来的最低值,而这是在中国经济和财政收、支总规模总体不断扩大的背景下出现的,折射出政府推动基础设施投资的可持续性存在疑问。

从内动动力来看,客观来说,政府推动基础设施投资的目的,主要是为争取经济内生动力的逐步恢复赢得时间。但是, PMI恰恰显示内生动力不仅没有恢复迹象,反倒还每况愈下。站在企业的角度,原因很简单:挣不到钱!

如果进一步分析挣不到钱的原因,我们发现,一直为国务院所高度重视的所谓“融资贵”,其实并不是关键因素。

图表8提供的以煤炭行业为例所进行的财务分析清晰显示了这一点:在所考察的四个样本期中,营业利润和销售毛利率最低的和最高的相比,下降了超过一半;然而,其综合借款利率最高和最低竟然只差15bp,带息负债比率最高和最低也只差9个百分点,仅此两者综合绝对不足以令营业利润和销售毛利率下降一半;进一步的观察显示,煤炭行业的总资产周转率最低时期和最高时期相比,大幅下降了一半,由此所反映的供给过剩、产品销售困难才是导致煤炭企业利润大幅下滑的关键。这与我们在现实中感受到的情况一致:有很多企业,即使是零利率贷款给它,其到期也无法保证能够按时偿还本金。

资料图

而我们的长期分析发现,在我国目前的经济中,状况最差的是第二产业(不仅仅是出口企业)。而从可贸易程度来看,第二产业可贸易程度最高,受到实际有效汇率高估的冲击最大。这种逻辑推理,得到了图表9所提供的经验数据的支持:中国工业企业的利润增速,与人民币实际有效汇率反向变化,凡是人民币实际有效汇率偏高的时期,都是工业企业利润增速很低的时期;反之亦然。

资料图

进一步地,我们采用11个新兴经济体实际有效汇率均值与人民币实际有效汇率的比较即“11个经济体-中国”来衡量人民币实际有效汇率在经验上的高估程度(凡是这个差值为正,就表示人民币低估;反之,为负表示人民币高估)。结果显示,“11个经济体-中国”与第二产业在国民经济中占比的轨迹,居然完全一致(参见图表10)。这清晰显示了当前中国经济的核心问题,其实就是所有本币实际有效汇率高估的经济体都会出现的“产业空心化”现象,也是政策当局自2012年以来就百思不得其解的“脱实向虚”、“金融不支持实体”等问题的真正根源。逻辑一致但更为重要的是,“11个经济体-中国”更与中国过去二十年来GDP的增速完全一致(参见图表11)。

因而,如果我们指望经济内生动力真正能够增强,必须坚定推进人民币汇率市场化改革,修正人民币实际有效汇率的高估。

8月11日启动新一轮汇改至今,在已经坐实了市场贬值预期的情况下,一方面坚守汇率水平,另外一方面却在形式上不断推出资本项目开放的新政策,在眼下这固然是为加入SDR所必须,但倘若持续如此坚守,“汇率弹性与资本开放程度的不兼容”将会置中国经济于巨大风险之中,这种态势显然已经走到了中国经济可能发生大转折的十字路口:

第一条路,汇率市场化改革继续向前推进,中国经济就此走出低迷,持续复苏;

第二条路,倘若继续按照目前状况长期坚守,“汇率弹性与资本开放程度的不兼容”将会置中国经济于巨大风险之中。